Aflossingsvrij: kan ik mijn lening gewoon niet afbetalen?

Met de tarieven die zo hoog zijn gestegen, worden onze leningen veel duurder. Er is een manier om het goedkoper te maken: door gewoon de lening niet af te betalen. Maar is dit slim om te doen? Wat zijn de voordelen, wat zijn de risico’s? Kom ik in aanmerking voor de aflossingsvrije hypotheek?

Om tot de antwoorden te komen, moeten we eerst wat beter begrijpen hoe de Autoriteit Financiële Markten werkt. De Autoriteit Financiële Markten (AFM) houdt toezicht op de kredietwaardigheid van de consument. Mensen zouden niet meer mogen lenen dan ze zich daadwerkelijk kunnen veroorloven (ik kijk naar jou huiscrisis VS 2008). Een manier om dit te doen, is door het kredietgewicht van een lening te vergelijken met de maximale kredietlimiet. Simpel gezegd: hoeveel kost dit en hoeveel kan je je veroorloven.

Hoeveel het kost, wordt uitgedrukt in de maandelijkse annuïteit. Een lening van € 300.000 met 4% kost in een periode van 30 jaar € 1.432,50 per maand aan annuïteit. Dit is ALS de rente aftrekbaar is. Als uw rente om wat voor reden dan ook niet aftrekbaar is, houdt u per maand minder geld over. Daarom weegt de lening meer. De € 300.000 zou dan € 1.850 per maand wegen. Dit is niet wat het kost, maar het is wel waar de banken mee moeten toetsen!

Hetzelfde principe is van toepassing als u overschakelt naar lineair. Dezelfde lineaire lening zou u € 1.833 per maand kosten, maar als de rente aftrekbaar is, zal de bank het alleen toetsen alsof het € 1.432,50 per maand kost. Nu wordt het te gek: laten we de lening aflossingsvrij maken. Het kost slechts € 1.000 per maand, MAAR de bank zal het zien als € 1.850. De volgende vraag is hoeveel mag u aan uw huis uitgeven? Bij een inkomen van € 65.000/jaar mag u € 1.462,50 per maand aan uw woning besteden. En hier wordt het te gek.

De bank staat je toe om $1.833 per maand te betalen als je een lineaire lening afsluit, maar ze zullen je NIET toestaan om $1.000 te betalen, omdat het een aflossingsvrije lening is. wat zijn de voor- en nadelen?

Het enige voordeel van dit type hypotheek is om uw maandelijkse kosten te verlagen. Het zou werken voor degenen die veel andere hogere rekeningen hebben (kinderen, gezondheidsproblemen, te veel vakantieplannen) of als u een manier weet om meer % op uw geld te verdienen dan het kost. Waarom een lening van 4% afbetalen, als ik met dat geld 7% kan verdienen…

Er zijn meerdere nadelen. De meeste banken rekenen een hogere rente op aflossingsvrije hypotheken. Het argument is dat er een groter risico is op uw lening omdat u uw schuld niet aflost. Maar ze doen het ook gewoon omdat het kan. De lening wordt goedkoper waardoor een hoger tarief niet altijd zo opvalt. Een ander nadeel is dat je aan het einde van je contract nog een schuld overhoudt. Je moet ofwel herfinancieren, ofwel het hele bedrag in één keer afbetalen door het huis te verkopen. Het effect van het niet aflossen, betekent ook dat het maandbedrag aan rente altijd gelijk blijft (voor de duur van de vaste periode). Met annuïteit of lineair, elke maand betaalt u steeds minder rente. De totale rente is dus lager.

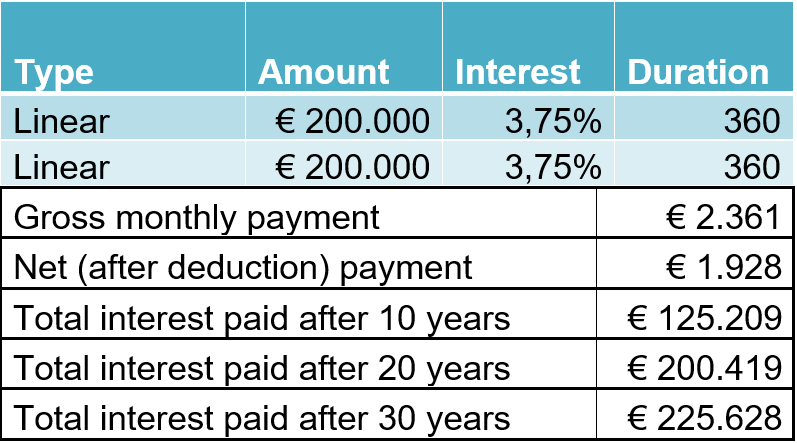

Ik zal u een voorbeeld laten zien van een hypotheek van €400.000, de rente is 3,75%, vast voor 30 jaar. In het eerste voorbeeld hebben we de lening volledig lineair, in het tweede voorbeeld nemen we 50% annuïtair en 50% alleen rente. Volledig lineair:

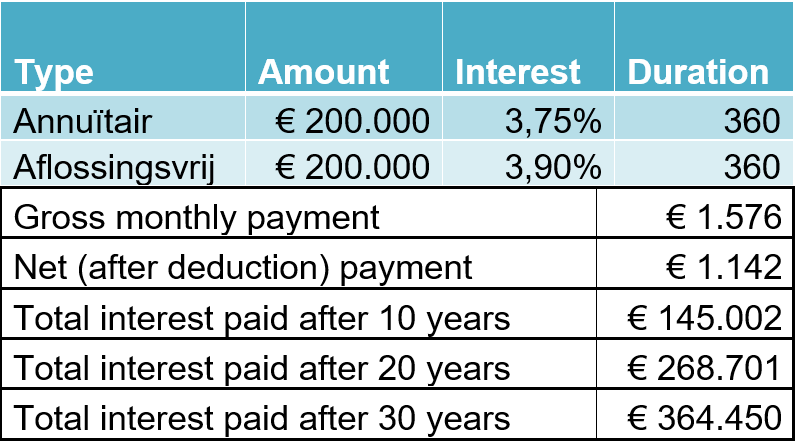

En 50/50:

Je zult merken: afbetalen loont. Een renteverschil van € 20.000. Maar hoe zou het anders zijn als we dat geld in aandelen hadden verhandeld? Het verschil in maandbedrag is € 785. Stel je voor dat we dat geld elke maand op een handelsrekening storten. De maandwinst is 1/12e van 4%. Over 10 jaar zou je € 94.200 hebben geïnvesteerd. De waarde van je portefeuille zou € 115.976 zijn. Een winst van € 21.776. Hoe zekerder u bent over je winst, hoe aantrekkelijker het wordt om gewoon te investeren in plaats van af te betalen. Echter: afbetalen is altijd een gegarandeerde winst (als je redeneert dat geld besparen hetzelfde is als winst).